目录

-

【行业230301天风证券】家用电器23W9周度研究:一图解读立达信招股说明书

-

【行业230301财信证券】风电设备行业深度:受益大兆瓦、国产替代和技术进步,风电轴承or滚子有望迎来高景气度

-

【行业230301中泰证券】有色金属行业周报:静待需求复苏,把握稀土、锑板块布局窗口

-

【个股230301中泰证券_歌尔股份】全球XR龙头,“零整协同”涅槃重生

-

【个股230301民生证券_东箭科技】首次覆盖报告:智能座舱加速落地,一体两翼开启新局

-

【个股230301中泰证券_太阳纸业】纸业巨擘,升起东方

【行业230301天风证券】家用电器23W9周度研究:一图解读立达信招股说明书

周度研究聚焦:一图解读立达信招股说明书

本周家电板块走势:本周(2023年2月18日至2023年2月24日)沪深300指数+0.66%,创业板指数-0.83%,中小板指数+0.45%,家电板块+3.64%。从细分板块看白电、黑电、小家电涨跌幅分别为+4.35%、+3.38%、+4.93%。个股中,本周涨幅前五名是荣泰健康、天际股份、*ST奋达、亿田智能、欧普照明;本周跌幅前五名是创维集团、三花智控、融捷健康、亿利达、公牛集团。

原材料价格走势:2023年2月24日,SHFE铜、铝现货结算价分别为69480和18620元/吨;SHFE铜相较于上周+0.87%,铝相较于上周+0.49%。今年以来铜价+4.72%,铝价-0.56%。2023年2月24日,中国塑料城价格指数为855.93,相较于上周+0.01%,今年以来-0.99%。2023年2月24日,钢材综合价格指数为118.23,相较于上周价格+1.73%,今年以来+4.4%。

出货端:12月大家电外销量增速环比改善,1月空调销量增速环比走低。1)空调:23M1内/外销量分别同比-22.3%/-22.7%,增速环比-19.2/-24.1pct,主要系春节错期影响所致;2)冰箱:22M12内/外销量分别同比-8.2%/-32.2%,增速环比-6.5/+5.2pct,22年内/外销量累计同比增速分别为-3.1%/-22.1%;3)洗衣机:22M12内/外销量分别同比-12.4%/-3.5%,增速环比+2.9/+5.2pct,22年内/外销量累计同比增速分别为-9.4%/-6.4%;4)油烟机:22M12内/外销量分别同比-22.3%/-29.8%,增速环比-3.3/+10.7pct,22年内/外销量累计同比增速分别为-15.5%/-26.8%。

零售端:奥维数据跟踪:1)线上:23W1-W8累计销售额,空调、冰箱、冷柜、养生壶、电蒸锅品类同比增长较明显,集成灶和空气炸锅同比下滑较明显。2)线下:23W1-W8累计销售额,空调、洗碗机、扫地机品类实现同比正增长。

投资建议:

回顾:从上周市场来看,在二手房成交回暖、海外预期改善等积极因素带动下,家电行业大涨,一级行业指数创年内新高。

展望:上周调整时,我们在周观点中表示坚持看好家电行业23年投资机会,内外销均拐点向上,短期股价调整是布局良机,我们仍然维持这一建议。从近期投资策略来看,我们更加推荐关注:1)随着行业整体需求修复,低估值价值股将迎来估值修复,如白电标的;2)一季报确定性相对更高的标的。

标的方面,推荐:1)白电(疫后修复/地产改善/海外改善),如【格力电器】、【美的集团】、【海尔智家】、【海信家电】;2)厨大电(疫后修复+地产改善),如【老板电器】等;3)小家电(疫后修复/海外改善),如【小熊电器】、【科沃斯】、【飞科电器】、【石头科技】、【新宝股份】等;4)零部件(第二曲线高景气),如【盾安环境】(与天风机械军工组联合覆盖)、【三花智控】等。

风险提示:三方数据偏差风险,疫情扩大,房地产、汇率、原材料价格波动风险等。

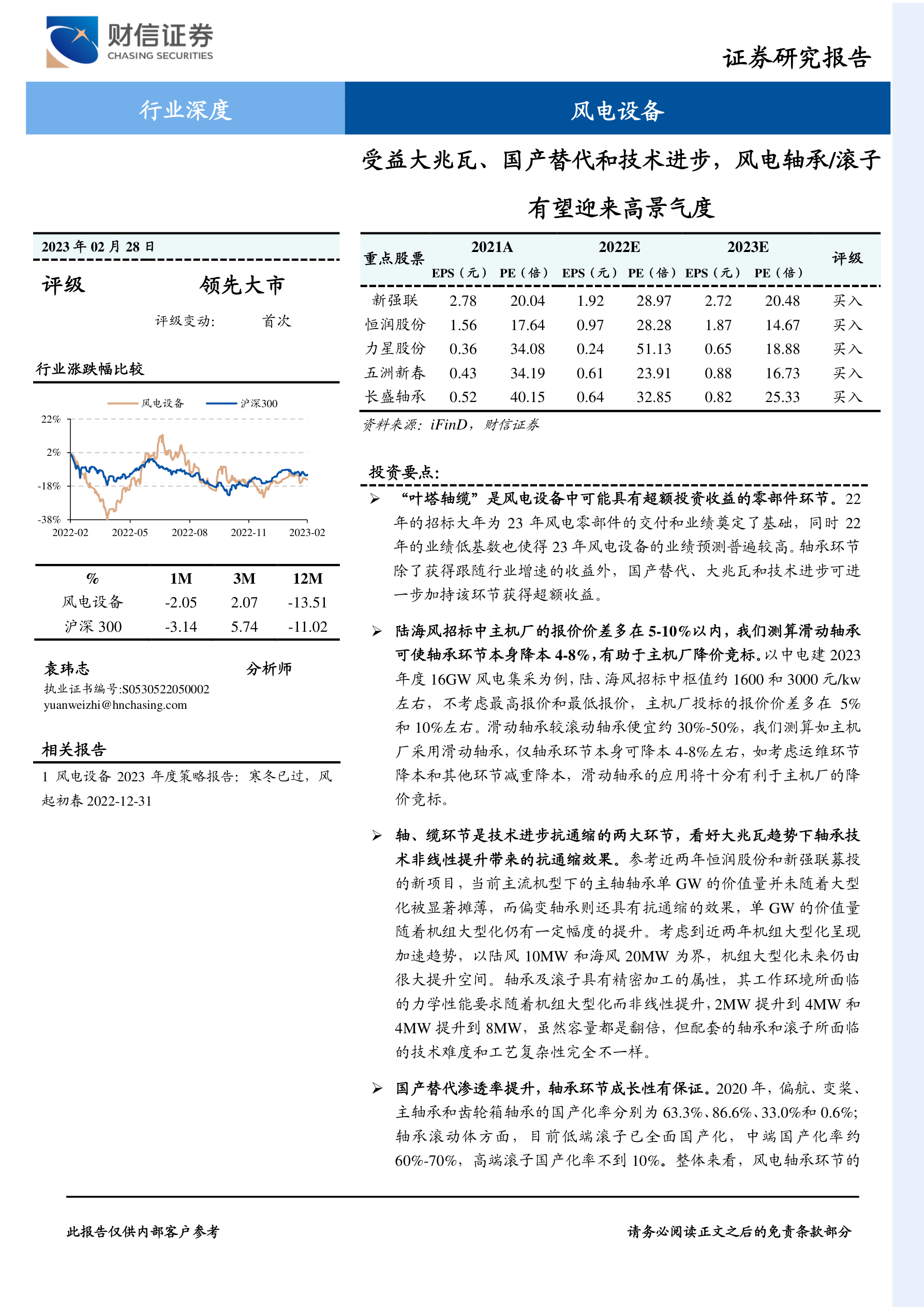

【行业230301财信证券】风电设备行业深度:受益大兆瓦、国产替代和技术进步,风电轴承or滚子有望迎来高景气度

投资要点:

“叶塔轴缆” 是风电设备中可能具有超额投资收益的零部件环节。 22年的招标大年为 23 年风电零部件的交付和业绩奠定了基础, 同时 22年的业绩低基数也使得 23 年风电设备的业绩预测普遍较高。 轴承环节除了获得跟随行业增速的收益外, 国产替代、大兆瓦和技术进步可进一步加持该环节获得超额收益。

陆海风招标中主机厂的报价价差多在 5-10%以内,我们测算滑动轴承可使轴承环节本身降本 4-8%,有助于主机厂降价竞标。 以中电建 2023年度 16GW 风电集采为例,陆、海风招标中枢值约 1600 和 3000 元/kw左右, 不考虑最高报价和最低报价, 主机厂投标的报价价差多在 5%和 10%左右。 滑动轴承较滚动轴承便宜约 30%-50%,我们测算如主机厂采用滑动轴承,仅轴承环节本身可降本 4-8%左右,如考虑运维环节降本和其他环节减重降本,滑动轴承的应用将十分有利于主机厂的降价竞标。

轴、缆环节是技术进步抗通缩的两大环节,看好大兆瓦趋势下轴承技术非线性提升带来的抗通缩效果。 参考近两年恒润股份和新强联募投的新项目,当前主流机型下的主轴轴承单 GW 的价值量并未随着大型化被显著摊薄,而偏变轴承则还具有抗通缩的效果,单 GW 的价值量随着机组大型化仍有一定幅度的提升。考虑到近两年机组大型化呈现加速趋势,以陆风 10MW 和海风 20MW 为界,机组大型化未来仍由很大提升空间。轴承及滚子具有精密加工的属性,其工作环境所面临的力学性能要求随着机组大型化而非线性提升, 2MW 提升到 4MW 和4MW 提升到 8MW,虽然容量都是翻倍,但配套的轴承和滚子所面临的技术难度和工艺复杂性完全不一样。

国产替代渗透率提升,轴承环节成长性有保证。 2020 年,偏航、变桨、主轴承和齿轮箱轴承的国产化率分别为 63.3%、 86.6%、 33.0%和 0.6%;轴承滚动体方面,目前低端滚子已全面国产化,中端国产化率约60%-70%,高端滚子国产化率不到 10%。 整体来看, 风电轴承环节的国产化率明显偏低, 随着风电轴承在关键技术和产品应用上的不断突破, 降本诉求下风电轴承的国产替代渗透率有望逐步提升。

轴承国产替代、滚子国产替代和以滑代滚三大逻辑均有机会。 1)轴承尤其是主轴轴承和独立变桨轴承的国产替代,且国产轴承相比较进口轴承的价格更加便宜,渗透率有望快速提升,建议关注新强联和恒润股份; 2)轴承滚子的国产替代,“0 到 1” 之后放量“1 到 100” ,建议关注五洲新春和力星股份; 3)滑动轴承替代滚动轴承, 滑动轴承可以有效降低初期投资成本和后期运维成本,主机厂和运营商均有动力采用滑动轴承,建议关注长盛轴承和双飞股份。

风险提示: 风电装机量不及预期, 轴承钢等原材料价格波动,滑动轴承进展不及预期,轴承滚子进展不及预期,大兆瓦主轴轴承进展不及预期。

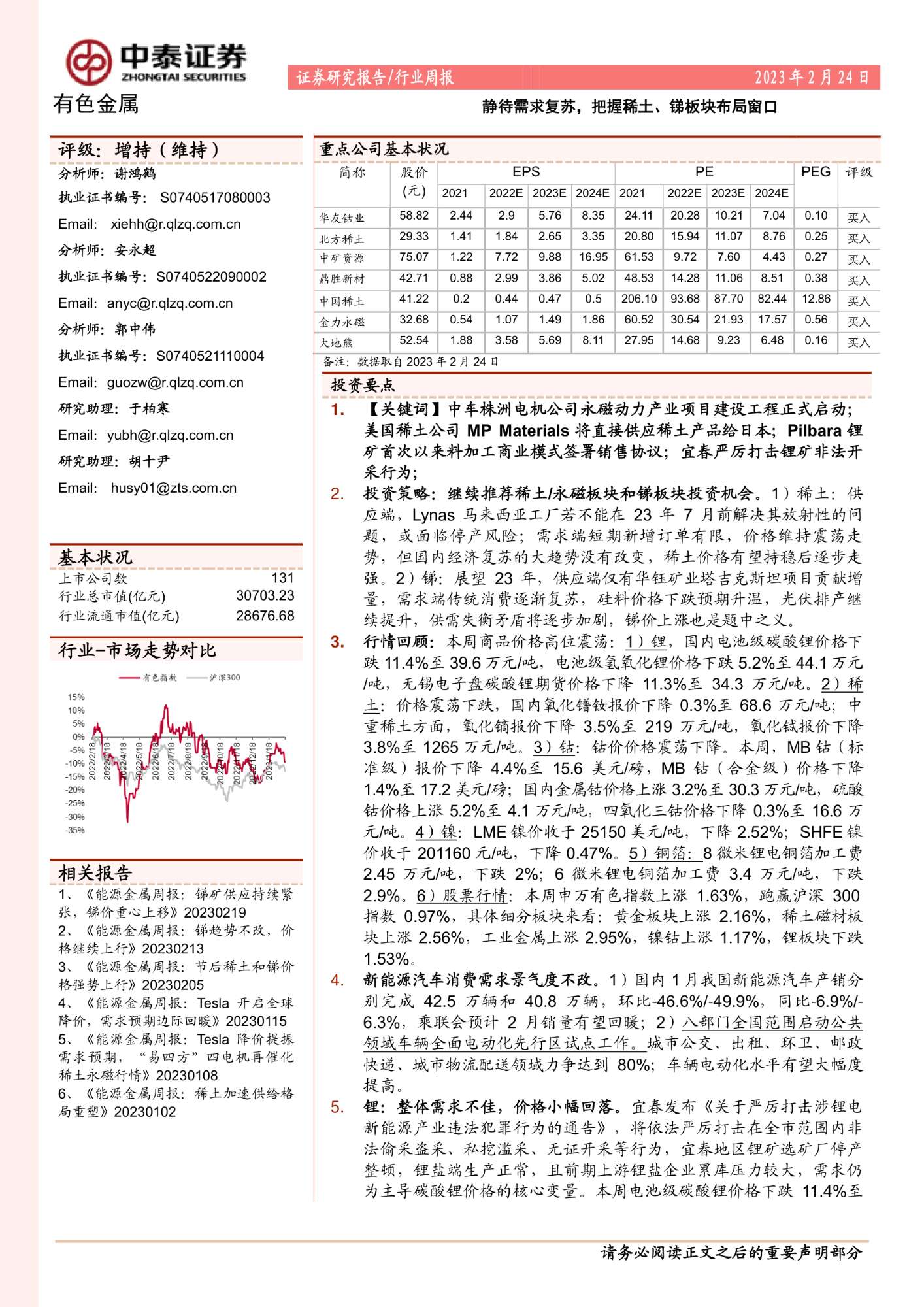

【行业230301中泰证券】有色金属行业周报:静待需求复苏,把握稀土、锑板块布局窗口

1.【关键词】中车株洲电机公司永磁动力产业项目建设工程正式启动;美国稀土公司MPMaterials将直接供应稀土产品给日本;Pilbara锂矿首次以来料加工商业模式签署销售协议;宜春严厉打击锂矿非法开采行为;

2.投资策略:继续推荐稀土/永磁板块和锑板块投资机会。1)稀土:供应端,Lynas马来西亚工厂若不能在23年7月前解决其放射性的问题,或面临停产风险;需求端短期新增订单有限,价格维持震荡走势,但国内经济复苏的大趋势没有改变,稀土价格有望持稳后逐步走强。2)锑:展望23年,供应端仅有华钰矿业塔吉克斯坦项目贡献增量,需求端传统消费逐渐复苏,硅料价格下跌预期升温,光伏排产继续提升,供需失衡矛盾将逐步加剧,锑价上涨也是题中之义。

3.行情回顾:本周商品价格高位震荡:1)锂,国内电池级碳酸锂价格下跌11.4%至39.6万元/吨,电池级氢氧化锂价格下跌5.2%至44.1万元/吨,无锡电子盘碳酸锂期货价格下降11.3%至34.3万元/吨。2)稀土:价格震荡下跌,国内氧化镨钕报价下降0.3%至68.6万元/吨;中重稀土方面,氧化镝报价下降3.5%至219万元/吨,氧化铽报价下降3.8%至1265万元/吨。3)钴:钴价价格震荡下降。本周,MB钴(标准级)报价下降4.4%至15.6美元/磅,MB钴(合金级)价格下降1.4%至17.2美元/磅;国内金属钴价格上涨3.2%至30.3万元/吨,硫酸钴价格上涨5.2%至4.1万元/吨,四氧化三钴价格下降0.3%至16.6万元/吨。4)镍:LME镍价收于25150美元/吨,下降2.52%;SHFE镍价收于201160元/吨,下降0.47%。5)铜箔:8微米锂电铜箔加工费2.45万元/吨,下跌2%;6微米锂电铜箔加工费3.4万元/吨,下跌2.9%。6)股票行情:本周申万有色指数上涨1.63%,跑赢沪深300指数0.97%,具体细分板块来看:黄金板块上涨2.16%,稀土磁材板块上涨2.56%,工业金属上涨2.95%,镍钴上涨1.17%,锂板块下跌1.53%。

4.新能源汽车消费需求景气度不改。1)国内1月我国新能源汽车产销分别完成42.5万辆和40.8万辆,环比-46.6%/-49.9%,同比-6.9%/-6.3%,乘联会预计2月销量有望回暖;2)八部门全国范围启动公共领域车辆全面电动化先行区试点工作。城市公交、出租、环卫、邮政快递、城市物流配送领域力争达到80%;车辆电动化水平有望大幅度提高。

5.锂:整体需求不佳,价格小幅回落。宜春发布《关于严厉打击涉锂电新能源产业违法犯罪行为的通告》,将依法严厉打击在全市范围内非法偷采盗采、私挖滥采、无证开采等行为,宜春地区锂矿选矿厂停产整顿,锂盐端生产正常,且前期上游锂盐企业累库压力较大,需求仍为主导碳酸锂价格的核心变量。本周电池级碳酸锂价格下跌11.4%至39.6万元/吨,电池级氢氧化锂价格下跌5.2%至44.1万元/吨。

6.稀土永磁:稀土价格有望持稳运行。供给端,近期分离企业生产正常,并且废料供应恢复使得废料回收企业产出增加,整体供应有明显增加表现;需求端,钕铁硼企业新增订单数量不多,多数企业维持稳定生产,开工增加预期有限,并且企业以长协供应为主,采购主动性不高。本周国内氧化镨钕报价下降0.3%至68.6万元/吨,北方稀土2月挂牌价环比持平,低库存下,现货价格短期有望维持高位。

7.锑:供应紧张,价格上行。由于国内资源方面整体供应紧张,矿企原料补仓相对困难,短期内锑精矿现货供给难出现大幅增涨;需求端,传统消费逐渐复苏,硅料价格下跌预期逐渐增强,光伏排产提升有望催化价格上行。

8.正负极集流体材料:加工费持稳,关注复合箔材产业化进程。1)传统锂电铜箔加工费承压,关注复合铜箔产业化进程。供应宽松下,铜箔市场表现较低迷。本周,8微米锂电铜箔加工费2.45万元/吨,下跌2%;6微米锂电铜箔加工费3.4万元/吨,下跌2.9%。宝明科技一期复合铜箔的生产设备已经开始陆续交付,计划2023Q2实现量产,全部达产后年产1.5亿平米左右,配套的电池为14~15GWh左右。2)锂电铝箔扩产速度加快,钠离子电池带来需求增量。需求端,中科海纳首条GWh级钠离子电池生产线已投产;宁德时代、蔚蓝锂芯等公司表示,推动钠离子电池于2023年量产。本周12μm电池铝箔加工费下降2.5%至1.95万元/吨。

9.投资建议:维持行业“增持”评级。新能源上游原材料稀土磁材锂钴铜箔铝箔等,市场整体对23年需求增长缺乏信心,产业链排产走弱,短期板块beta偏弱,但拉长周期看,当前全球电动车渗透率仅为10%,销量走弱仅为小周期级别的波动,产业发展趋势仍然明确。核心标的:赣锋锂业、天齐锂业、中矿资源、永兴材料、雅化集团、华友钴业、洛阳钼业、北方稀土、盛和资源、金力永磁、正海磁材、大地熊、鼎胜新材、诺德股份、嘉元科技、湖南黄金、华钰矿业等。

10.风险提示:宏观经济波动、产业政策变动风险、疫情加剧风险、新能源汽车销量不及预期风险,供需测算的前提假设不及预期风险等。

【个股230301中泰证券_歌尔股份】全球XR龙头,“零整协同”涅槃重生

歌尔股份(002241)

零件整机全面布局,三大业务协同发展。公司以微型声学元器件起家,在“零整协同”战略指导下逐步形成精密零组件(MEMS+扬声器+光学模组等)、智能声学整机(耳机+音箱)和智能硬件(VR/AR+智能可穿戴+智能游戏机+智能家居)三大业务矩阵,覆盖苹果、华为、小米、Meta、索尼、Pico等全球知名品牌客户。公司成长轨迹紧密贴合消费电子创新趋势,2018年因手机需求疲软公司营收首次出现下滑,2019-2020年TWS耳机成功接力手机业务,驱动业绩重回高增长,近两年VR、智能可穿戴、智能游戏机等需求增长又为公司注入新成长动能。2022年在手机等消费电子需求低迷的背景下,公司前三季度仍实现营收741.5亿元,同比+40.5%,新兴业务成长性和零整协同效应凸显。

VR/AR产业前瞻布局构筑强壁垒,打造全球XR代工龙头。VR/AR是消费电子行业创新成长点,亦是公司未来核心增长引擎。1)VR:各品牌硬件升级和内容生态拓展同步演绎,苹果MR的推出有望刷新大众对VR的认知,驱动VR产业迈入新一轮高成长期,预计2025年全球VR销量达3500万台,2022-25年CAGR达53%。公司VR产业布局较早,已成为Meta、Pico、索尼等头部VR品牌核心代工厂商,在中高端VR代工市场份额接近80%,此外还具备优秀光学、声学能力,可提供菲涅尔透镜、Pancake等多种VR光学方案,有望充分受益VR行业快速发展。2)AR:AR是长期趋势且空间更大,除了Birdbath、棱镜等基础AR光学方案外,公司还重点布局衍射光波导、微显示等前沿技术,可提供DLP、LCOS、LBS、Micro-OLED等多种光机模组,与高通、WaveOptics、Kopin等厂商密切合作,长期亦将受益行业增长。

TWS业务韧性犹在,智能可穿戴、游戏机等硬件持续贡献增量。1)TWS:行业仍有成长空间,预计全球TWS耳机出货量CAGR达17%,渗透率将从2021年的23%提升至2025年的42%。TWS整机制造环节价值占比最高,复杂组装技术构筑较高壁垒,公司为全球TWS代工龙头,与苹果、小米、华为等品牌合作多年。北美大客户某款产品停产短期或对TWS业务造成影响,但目前公司与大客户的其他零组件/整机业务合作仍正常开展,且后续仍有概率恢复该产品的生产,此外公司还有望受益安卓系TWS抢占白牌份额带来的增长机遇,TWS业务仍具备较强韧性。2)智能可穿戴等:功能升级有望催化智能手表需求快速扩张,公司为可穿戴产品龙头方案商,与华为、Fitbit、索尼等合作密切,具备较好增长前景,公司还提前布局医疗领域,满足智能手表医疗健康功能普及需求。此外,公司为索尼PS5核心代工厂商,智能家居业务亦逐步拓展,多款硬件将持续贡献增量。

投资建议:我们预计2022-24年公司实现营业收入1001、1000、1172亿元,同比+28%、-0%、+17%;实现归母净利润18.6、30.3、42.6亿元,同比-56%、+63%、+41%,对应EPS分别为0.54、0.89、1.25元,对应PE分别为40、24、17倍,2023年可比公司平均PE为26倍,考虑到公司VR/AR具备较好成长性,且TWS业务韧性犹在,叠加智能可穿戴、游戏机等业务持续贡献增量,给予“买入”投资评级。

风险提示事件:VR/AR出货量不及预期;TWS耳机销量不及预期;大客户订单不及预期;研究报告使用的公开资料可能存在信息滞后或更新不及时的风险;市场需求/规模测算不及预期风险等。

【个股230301民生证券_东箭科技】首次覆盖报告:智能座舱加速落地,一体两翼开启新局

东箭科技(300978)

智能座舱新秀崛起,利润迈过底部向上。公司成立于2003年,主营业务为汽车后市场车辆外饰改装相关产品,主要包含车侧、车顶承载装饰系统产品、车辆前后防护系统产品。2012年公司开始布局智能机电系统相关业务,围绕智能座舱先后推出电动踏板、电动尾门、电动侧开门、剪刀门等相关产品,产品具备核心竞争力,伴随着智能座舱渗透率持续提升,公司业绩有望迎来高增长。公司22Q3实现营收4.46亿元,扣非归母净利润0.56亿元,同比增长302.62%,随着上游原材料价格趋稳,公司利润已经迈过底部,开启修复周期。

国内汽车改装需求上行,海外经验叠加前装布局助力公司改装业务二次成长。据SEMA测算,美国汽车后改装市场2022年将达到60.2亿美元,同比+6.5%。海外市场竞争格局分散,公司汽车改装长期聚焦海外市场,22H1海外营收占比53%,公司产品具备较强的核心竞争力,海外营收总体稳定。相较海外成熟改装市场,国内市场伴随着越野车型的放量,改装市场需求进入快速增长阶段,22年1-9月份,汽车改装市场规模约600-800亿元。公司以海外供货经验为基础,同时顺应国内线上渠道趋势,加速布局C端品牌与直营门店,以直接触达终端客户的模式开拓国内市场,公司22H1国内营收占比47%,同比增加+16Pcts。同时,公司于21年11月份收购维杰汽车,以维杰汽车前装客户为基础,发力前装市场,截至22Q3,维杰汽车已成功获得多家新能源客户定点。改装业务海外营收稳定,国内市场发力,助力公司传统业务业绩高弹性。

智能座舱在手订单充裕,定点落地有望开启公司第二成长曲线。据我们测算,电动尾门及侧吸门至2025年市场规模有望达到232.1亿元,22-25年CAGR为34%,市场空间高增长。公司于2012年开始布局智能机电系统业务,现已掌握电动门类等产品撑杆、连杆、电机、丝杠、ECU核心零部件关键技术,构筑智能座舱相关产品领域核心技术壁垒。当前,公司电动尾门、侧开门、电动踏板和剪刀门等产品已具备量产能力,凭借产品核心竞争力,公司智能座舱相关产品与华为、埃安和吉利等优质客户建立紧密合作伙伴关系,电动尾门、侧开门(电动限位器)、电动踏板和剪刀门等产品先后获得比亚迪、广汽埃安、阿维塔等客户36个定点,客户矩阵已经覆盖新势力、自主、合资、外资品牌。伴随着智能座舱产品定点的持续落地,智能座舱业务有望开启公司第二成长曲线。

投资建议:我们预计公司2022-2024年实现营收17.76/22.49/28.05亿元,实现归母净利润0.80/1.28/2.48亿元,当前市值对应2022-2024年PE为77/48/25倍。公司为汽车后市场改装行业内资龙头,新业务智能座舱电动门类23年放量增长确定,首次覆盖,给予“推荐”评级。

风险提示:新能源汽车销量不及预期;疫情不可控导致海运成本加剧;原材料成本超预期上行导致公司毛利率低预期。

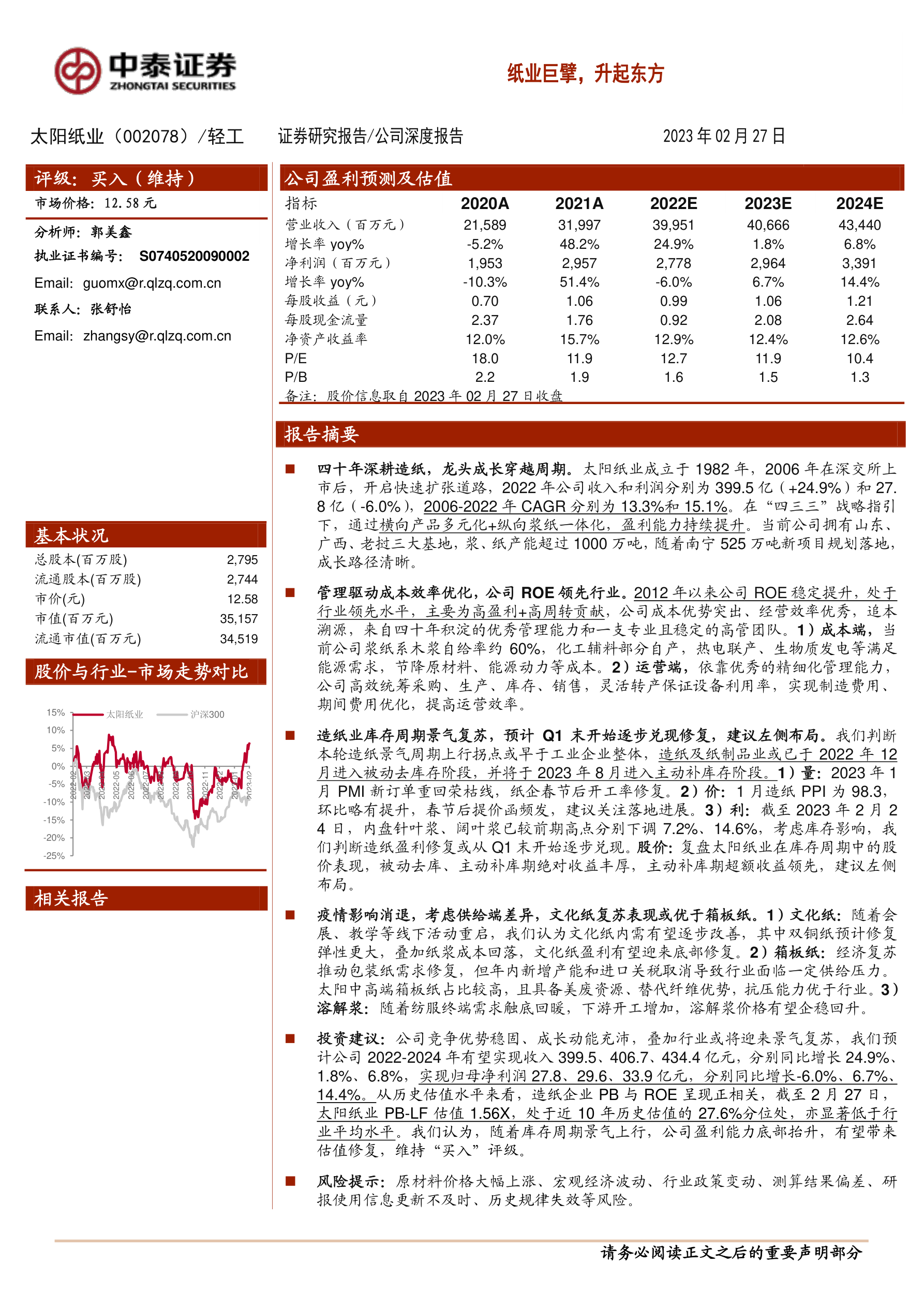

【个股230301中泰证券_太阳纸业】纸业巨擘,升起东方

太阳纸业(002078)

报告摘要

四十年深耕造纸,龙头成长穿越周期。太阳纸业成立于1982年,2006年在深交所上市后,开启快速扩张道路,2022年公司收入和利润分别为399.5亿(+24.9%)和27.8亿(-6.0%),2006-2022年CAGR分别为13.3%和15.1%。在“四三三”战略指引下,通过横向产品多元化+纵向浆纸一体化,盈利能力持续提升。当前公司拥有山东、广西、老挝三大基地,浆、纸产能超过1000万吨,随着南宁525万吨新项目规划落地,成长路径清晰。

管理驱动成本效率优化,公司ROE领先行业。2012年以来公司ROE稳定提升,处于行业领先水平,主要为高盈利+高周转贡献,公司成本优势突出、经营效率优秀,追本溯源,来自四十年积淀的优秀管理能力和一支专业且稳定的高管团队。1)成本端,当前公司浆纸系木浆自给率约60%,化工辅料部分自产,热电联产、生物质发电等满足能源需求,节降原材料、能源动力等成本。2)运营端,依靠优秀的精细化管理能力,公司高效统筹采购、生产、库存、销售,灵活转产保证设备利用率,实现制造费用、期间费用优化,提高运营效率。

造纸业库存周期景气复苏,预计Q1末开始逐步兑现修复,建议左侧布局。我们判断本轮造纸景气周期上行拐点或早于工业企业整体,造纸及纸制品业或已于2022年12月进入被动去库存阶段,并将于2023年8月进入主动补库存阶段。1)量:2023年1月PMI新订单重回荣枯线,纸企春节后开工率修复。2)价:1月造纸PPI为98.3,环比略有提升,春节后提价函频发,建议关注落地进展。3)利:截至2023年2月24日,内盘针叶浆、阔叶浆已较前期高点分别下调7.2%、14.6%,考虑库存影响,我们判断造纸盈利修复或从Q1末开始逐步兑现。股价:复盘太阳纸业在库存周期中的股价表现,被动去库、主动补库期绝对收益丰厚,主动补库期超额收益领先,建议左侧布局。

疫情影响消退,考虑供给端差异,文化纸复苏表现或优于箱板纸。1)文化纸:随着会展、教学等线下活动重启,我们认为文化纸内需有望逐步改善,其中双铜纸预计修复弹性更大,叠加纸浆成本回落,文化纸盈利有望迎来底部修复。2)箱板纸:经济复苏推动包装纸需求修复,但年内新增产能和进口关税取消导致行业面临一定供给压力。太阳中高端箱板纸占比较高,且具备美废资源、替代纤维优势,抗压能力优于行业。3)溶解浆:随着纺服终端需求触底回暖,下游开工增加,溶解浆价格有望企稳回升。

投资建议:公司竞争优势稳固、成长动能充沛,叠加行业或将迎来景气复苏,我们预计公司2022-2024年有望实现收入399.5、406.7、434.4亿元,分别同比增长24.9%、1.8%、6.8%,实现归母净利润27.8、29.6、33.9亿元,分别同比增长-6.0%、6.7%、14.4%。从历史估值水平来看,造纸企业PB与ROE呈现正相关,截至2月27日,太阳纸业PB-LF估值1.56X,处于近10年历史估值的27.6%分位处,亦显著低于行业平均水平。我们认为,随着库存周期景气上行,公司盈利能力底部抬升,有望带来估值修复,维持“买入”评级。

风险提示:原材料价格大幅上涨、宏观经济波动、行业政策变动、测算结果偏差、研报使用信息更新不及时、历史规律失效等风险。

关注@水母公社,后台留言”研报+日期”获取当日全部研报?️请注意当日研报集合需次日生成

本文由

mdnice

多平台发布